转自:新华财经

新华财经北京8月19日电(王菁)日前,美国财政部公布的最新国际资本流动报告(TIC)显示,2024年6月,海外投资者(以下简称“外资”)持有美债总规模环比增长783亿美元至82104亿美元,上半年外资累计净增持美债2660亿美元,较2023年末小幅提升3.348%。

当月,在美联储会议打击年内降息预期、CPI数据显示通胀降温等因素的共同作用下,市场对美元资产票息价值的青睐重现。数据显示,10年期美债收益率在6月经历“触底回升”走势,前半个月一度震荡下行近35BPs,此后宽松预期落空带动收益率回升近半,全月收益率累计下行17BPs左右,官方投资者也在反复调仓中衡资产配置布局比例。

机构认为,美联储货币政策再次滞后于通胀曲线的风险有所上升,美债长端收益率“易上难下”的可能性有所增加。从风险溢价方面来看,美国通胀中枢的上行在一定程度上已经成为市场共识,大概率增加其经济和货币政策的不确定性,未来美债期限溢价或成为长端美债收益率的潜在拉动项。

在4月MLF操作利率保持稳定、一季度银行净息差有可能进一步收窄的背景下,4月两个期限品种的LPR报价将保持不变。若未来存款利率调降、降准或降息落地,则会为LRP再次下调创造空间

日元调整压力促使日本连续三个月大幅抛售美债

美国财政部目前仅公布持有美债的前20位海外官方投资者持仓数据,2024年6月,有13个国家和地区选择增持美债,合计增持幅度为783亿美元,上半年相关月度统计数据多数为增长。截至6月末,外资持有美债共计82104亿美元,目前美债的海外持仓中,46.61%为各国/地区官方持有,而在官方持仓配比方面,中长期美债占比92.99%。

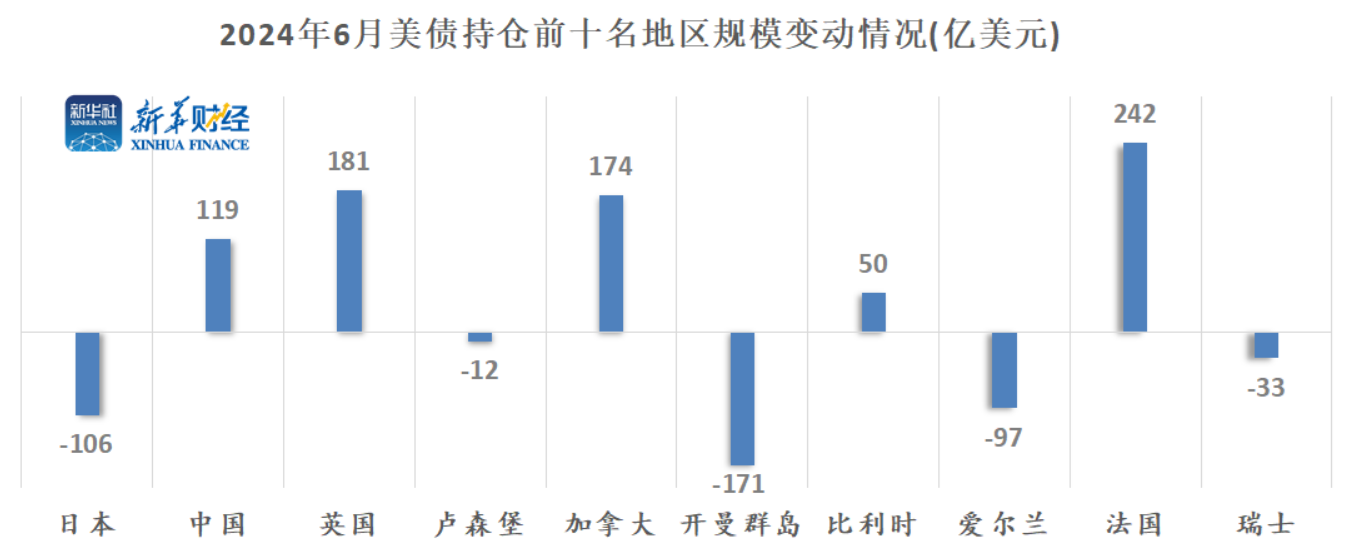

6月份,前十大美国海外“债主”持仓调整“增减各半”。其中,5个增持的国家地区中,买入幅度最大的法国累计增持242亿美元,总持仓量排名由上月的第十位晋升至第九位,英国和加拿大也显著加仓,当月分别增持181亿美元和174亿美元,持仓量分别达到7415亿美元和3748亿美元。

与之相对,总持仓量排名第六位、代表对冲基金兴趣的开曼群岛当月累计抛售美债171亿美元,刚好回吐前一个月的增幅,持仓规模回到此前4月份数值——3194亿美元。

作为美债前两大海外“债主”,日本和中国未延续前一个月的集体抛售,调仓选择再度“背道而驰”。面临支撑日元压力的日本继续抛售,而中国持仓反弹。

具体来看,6月,中国所持美债规模回升119亿美元至7802亿美元,目前已经连续26个月低于1万亿美元。据新华财经回顾统计,在2023年3月的阶段高点后,中国所持美债规模经历了月度规模的“七连降”,2023年末两个月,持仓量稍有回升,而今年年初的三个月又连续回落,在4月的短暂回升过后,5月又出现下跌。

据悉,中国持有美债规模的历史最高点为2013年11月,当时达到了13167亿美元,相较于彼时的峰值,中国持有美债规模已经缩减约5365亿美元,这反映了全球债券收益率比价优势的变化与我国在优化外汇储备结构、分散资产风险方面的努力。

而日本持有美债规模连续三个月走低,相较此前在4月份和5月份的持仓量,已经分别减少375亿美元和220亿美元,跌至近八个月来的最低水平。重仓美债的日本近几个月的持仓波动被视为干预汇市压力下的调整。

日本央行账户数据显示,日本政府可能在截至5月3日一周至少两次干预汇市,合计斥资约9万亿日元,7月11日和12日又可能共投入约5.6万亿日元。有媒体援引数据称7月日本投入366亿美元干预汇市。

市场人士对新华财经分析称,“结束负利率以后,日元一再走软,日本通过出售美债为创纪录的日元干预行动提供了资金。这种为了稳定日元汇率采取的干预需要日本掌握充足‘弹药’,因此不得不减持包括美债在内的美元资产筹资。”

美债走势印证市场“纠结”心态 海外投资者“转战”美元资产替代品

由于TIC数据的时滞性,参照数据发生时期的市场情况可以解释其变动原因。数据显示,10年期美债收益率在6月横盘整理,虽然从宏观数据尤其是通胀水平的角度来看,需要货币政策提供支持,但美联储当月在会议上的表态依旧“谨慎”,让期待跨半年关口之际降息的投资者希望落空,由此带来美债收益率走势的“先下后上”。

彼时,长短期收益率倒挂显著,多数机构认为4.5%是可配置10年期美债的点位。一直以来,长端利率由于风险溢价更高,在正常情况下会高于短端利率。结合历史经验来看,美债收益率倒挂可能还将预示着后续出现经济衰退。浙商证券宏观研究团队研报指出,10年期美债利率进一步大幅上行的空间有限,美国年内的二次通胀风险仍在,可能约束货币宽松空间。

而牛津经济研究院美国经济学家马修·马丁(Matthew Martin)也曾表示,未来美联储的宽松周期可能是渐进的,这也许会让期望快速降息的投资者感到失望。

“当前,美债持仓的阶段性增长,可能反映了各国官方投资者在不断调整策略,买入美债替代黄金,两者在流动性、避险属性等方面存在较高的相似性与相互替代性。 ”某资管机构固收业务负责人称。

不过,也有不少观点指出,在全球形势日益复杂严峻的大背景下,各国央行推动国际储备多元化、增持黄金是大势所趋。例如,通过增持黄金可以降低各国对外汇储备、特别是美元储备的过度依赖,从而提升国际储备资产的安全性。

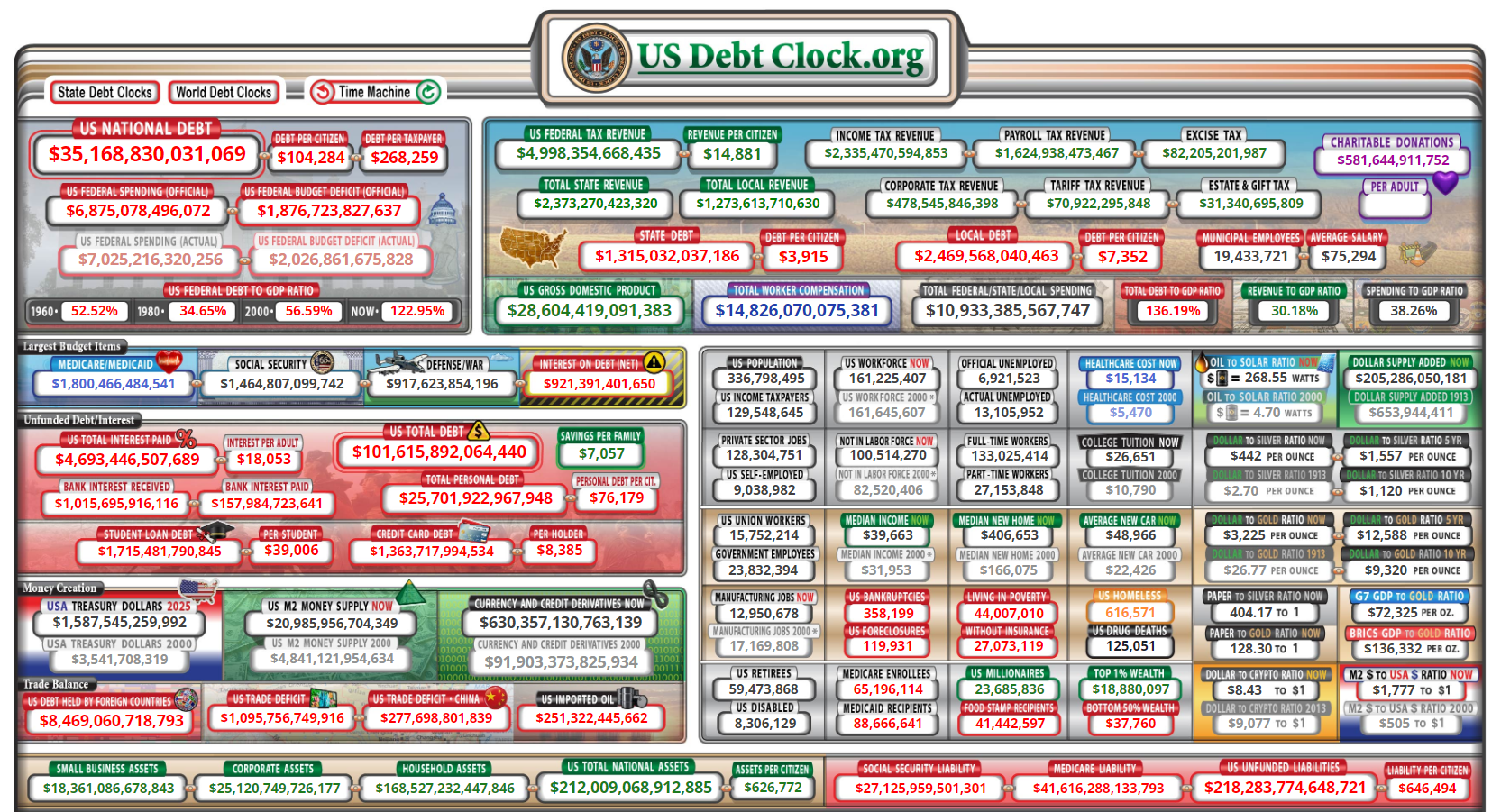

此外,美国联邦债务规模快速扩张的“潘多拉魔盒”效应还在持续显现。截至当地时间8月18日,据美国债务时钟实时数据显示,当前美国联邦债务总额为35.168万亿美元,相较2023年6月15日美国财政部公布的32.04万亿美元债务总额,已经大幅扩张了约3.128万亿美元规模,也较今年年初刚刚突破的34万亿美元大关“再进一步”。

业内人士认为,随着美国财政压力的不断积累,调整国债利息支付优先级排序、以美债违约转嫁财政风险的可能性似乎在不断提升,由此,美国信用体系和国际金融稳定也面临着更多挑战。

国际货币基金组织(IMF)研究主任古林查斯此前表示,美国的财政状况在世界各国中“最令人担忧”。IMF财政事务主管加斯帕也认为,美国的赤字很高,“现行政策的延续必然导致不可持续的财政道路”。

编辑:王柘

]article_adlist--> 海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:郭建 股票怎样使用杠杆